EIN (Employer ID Number)

El DNI fiscal de tu empresa. Sin esto no eres nadie en EE. UU.

Edición 2026

En el cambiante panorama económico actual, los emprendedores digitales y profesionales de servicios se enfrentan a retos constantes: desde gestionar operaciones internacionales y encontrar estructuras fiscales eficientes, hasta proteger su patrimonio y asegurar la viabilidad de sus proyectos tanto a largo como a corto plazo. Y aquí es donde hay que ser realistas: con un 90 % de startups fracasando, la prioridad es sobrevivir y consolidar desde el primer día 💡.

Lograr un crecimiento sostenible y una planificación financiera sólida en un contexto global en continua evolución exige visión estratégica y un conocimiento real de las opciones que ofrece el mercado internacional. Quien entienda y aplique estas herramientas tendrá una ventaja competitiva decisiva.

Te cuento rápido el caso de Carlos, diseñador web freelance.

Hace apenas un año, Carlos trabajaba exclusivamente con clientes en España y se enfrentaba a una gestión empresarial que le consumía tiempo y energía.

Hoy, tras constituir una LLC en EE. UU. dentro de un marco fiscal totalmente legal y adaptado a su actividad, ha conseguido organizar mejor su negocio, ampliar su presencia internacional y gestionar de forma más eficiente sus recursos, cumpliendo siempre con sus obligaciones fiscales tanto en España como en el extranjero 😎.

*Cada caso es único y los resultados pueden variar. La clave está en una gestión correcta y un enfoque estratégico que garantice el cumplimiento normativo y la sostenibilidad del proyecto.

Por eso, hemos creado esta Guía Definitiva sobre las LLC en España: para ayudarte a estructurar y hacer crecer tu negocio, optimizar su gestión y sentar las bases de un futuro financiero sólido, siempre dentro de un marco fiscal legal y seguro.

Impulsa tu Visión Global.

Anticípate a los desafíos y construye un futuro empresarial sólido, con estrategias adaptadas a un entorno en constante evolución.

🕒 Esta guía no es para leer con prisa.

Tardarás entre 1 y 2 horas en leerla completa, pero cada bloque está diseñado para que puedas leerlo por separado y ponerlo en práctica al instante.

Avanza a tu ritmo y vuelve a cada sección cuando lo necesites.

[Última actualización: 09 de agosto de 2025]

Empecemos por aclarar que LLC significa Limited Liability Company, o “Compañía de Responsabilidad Limitada” en español. Son estructuras legales de empresa muy populares y flexibles para muchos negocios digitales o profesionales freelance.

¿Por qué? Porque ofrecen lo mejor de ambos mundos: responsabilidad limitada (propia de una corporación) y gestión y tributación flexibles (similares a las de un autónomo o sociedad de personas), pero con menos formalidades. 🙌

En muchos casos, las LLC funcionan como entidades “pass-through” o transparentes. Esto significa que los beneficios que generan al final del año se atribuyen directamente a su propietario y deben declararse en su IRPF o en el impuesto personal que corresponda según su residencia fiscal. No se pueden acumular indefinidamente sin tributar. Por eso, las LLC están pensadas para facturar, gastar y tributar de forma ordenada. 💸

Otra ventaja es que las LLC no necesitan tener junta directiva ni celebrar reuniones anuales obligatorias, lo que simplifica mucho su gestión. Este punto es especialmente atractivo para pequeñas empresas o emprendedores individuales. 👍

La llamada “tributación de paso” implica que las ganancias y pérdidas de la LLC se trasladan a la declaración de impuestos personal del miembro o miembros, evitando la doble imposición que sí afecta a las corporaciones. 🙌

Limited Liability Company

(Sociedad de Responsabilidad Limitada) Sólo existe en Estados Unidos

La doble tributación se produce cuando una empresa paga impuestos por sus beneficios en el país donde está registrada y, posteriormente, sus dueños vuelven a pagar impuestos en su país de residencia fiscal por los dividendos que reciben. Este sistema puede generar una carga fiscal elevada para muchos emprendedores. En determinadas circunstancias, las LLC pueden ayudar a evitar este problema, ya que, si tributan como entidades “pass-through”, los beneficios se atribuyen directamente al propietario y solo se gravan una vez, en su declaración personal, siempre de acuerdo con la normativa fiscal de su país de residencia.

Entidad Passthrough

Los beneficios fluyen a ti automáticamente al final del año fiscal (La LLC no “almacenará” dinero)

Un ejemplo rápido:

Imagina que tu LLC obtiene 50.000 € de beneficios netos. Al ser una entidad "pass-through", esos 50.000 € se suman directamente a tu base imponible personal en España. Esto significa que deberás declarar el importe íntegro en tu IRPF como renta atribuida extranjera, aplicando el tramo que te corresponda según la escala vigente de Hacienda para ese ejercicio.

Imagina que este año tu LLC factura 60.000 € y tiene 15.000 € en gastos deducibles. El resultado son 45.000 € de beneficios netos que, al ser una entidad pass-through, se atribuyen directamente a ti como único miembro.

Esto significa que debes declarar esos 45.000 € en España, en tu IRPF, dentro del apartado «Régimen de Atribución de Rentas«. La LLC, por sí misma, no paga impuestos en EE. UU.; únicamente presenta sus obligaciones informativas mediante el Formulario 5472 y un 1120 pro-forma.

En la práctica, tu LLC:

Checklist para cumplir sin errores:

Guarda todas las facturas de tus gastos deducibles.

Guarda todas las facturas de tus gastos deducibles. Prepara y presenta el Formulario 5472 (informativo) en EE. UU. junto con el 1120 pro-forma.

Prepara y presenta el Formulario 5472 (informativo) en EE. UU. junto con el 1120 pro-forma. Declara tus beneficios en el IRPF español (Modelo 100).

Declara tus beneficios en el IRPF español (Modelo 100). Apóyate en un gestor especializado para asegurarte de que todo esté correcto.

Apóyate en un gestor especializado para asegurarte de que todo esté correcto.Para calcular el IRPF a pagar si tienes una LLC, debes aplicar los tramos que correspondan según tu nivel de ingresos. Ten en cuenta que estos tramos varían ligeramente según la Comunidad Autónoma en la que residas, así que conviene consultar siempre la normativa específica de tu región. 📋

Veamos un ejemplo usando los tramos del IRPF 2025 en Cataluña. Supongamos que tu LLC factura 50.000 € y tienes 10.000 € en gastos deducibles. Eso deja un beneficio neto de 40.000 €, sobre el cual tendrás que tributar. A continuación, utilizaremos la tabla con los tramos aplicables para calcular el impuesto correspondiente:

| Tramo de Renta | Estatal | Autonómico | Total | Cuota Tramo | Acumulado |

|---|

Sin mínimos personales/familiares ni otras reducciones. Es pura suma por tramos.

Otro ejemplo: del total de IRPF a pagar sobre 40.000 € de base general (sin mínimos ni reducciones), aplicando los tramos IRPF 2025 en Cataluña:

Total IRPF: 2.490,00 € + 1.261,68 € + 856,18 € + 3.602,10 € + 2.363,63 € = 10.573,59 €.

Tipo medio: 10.573,59 € / 40.000 € = 26,4 %.

Tipo marginal aplicable: 33,8 %.

Cuando una LLC tiene un único propietario y no ha hecho elección para tributar como corporación, el IRS puede clasificarla como Disregarded Entity. Esto significa que, a efectos de impuesto federal en EE. UU., la LLC se “ignora” y todo se atribuye directamente a su dueño.

Para un propietario residente fiscal en España, esto implica:

Error común: pensar que “disregarded” = inexistente. Fiscalmente en EE. UU. puede ser invisible, pero legalmente la LLC sigue siendo una persona jurídica con su propio EIN y con capacidad para firmar contratos, abrir cuentas, contratar personal en otros países, etc.

En la práctica, esta clasificación te da lo mejor de ambos mundos: simplicidad fiscal en EE. UU. si no hay conexión empresarial allí, y un escudo legal que protege tus bienes personales

Principales características de una LLC Disregarded Single-Member:

Sin establecimiento permanente

Sin oficinas / propiedades ni trabajadores asalariados a nombre de la LLC en España

Limitaciones a tener en cuenta:

A pesar de sus ventajas, esta estructura tiene ciertas restricciones:

No permite tener socios ni accionistas, limitando posibles vías de financiación o crecimiento.

Debes cumplir con obligaciones fiscales tanto en EE. UU. como en España, lo que puede añadir cierta complejidad administrativa.

Por ello, antes de elegir una LLC Disregarded Single-Member, es importante que evalúes detenidamente si esta estructura encaja con tus objetivos empresariales y personales.

Responsabilidad Limitada

Protección de tus bienes personales

Este tipo de responsabilidad limitada significa que el propietario de la LLC y su patrimonio personal están protegidos frente a problemas financieros o legales que puedan surgir. Las obligaciones recaen sobre la propia empresa, ya que la LLC es una persona jurídica, de forma similar a una Sociedad Limitada (SL) en España.

En la práctica, el riesgo se limita a los activos de la empresa y no alcanza a los bienes personales de sus propietarios. Esto contrasta con la figura del autónomo, donde empresario y negocio son legalmente lo mismo, y el patrimonio personal puede verse afectado por deudas u obligaciones del negocio.

⚠ Importante: si el propietario ofrece garantías personales para un préstamo de la LLC, podría ser personalmente responsable de esa deuda. 😮

Como puedes ver, la responsabilidad limitada es una de las grandes ventajas de las LLC, pero no es absoluta. Existen circunstancias en las que podrías perder la protección de tu patrimonio personal y tener que responder con tus propios bienes.

Por eso, es fundamental gestionar la LLC con prudencia y cumplir siempre con la normativa vigente. Evita cualquier actividad ilegal, fraudulenta o negligente que pueda comprometer tu seguridad jurídica y la de tu patrimonio.

Uno de los mitos más extendidos es pensar que, si al final del año dejas la cuenta bancaria de la LLC en cero, evitas pagar impuestos o levantar sospechas. Esto no es así. La fiscalidad no se fija en cuánto dinero queda el 31 de diciembre, sino en todo lo que ha ocurrido durante el año: facturación, gastos y cómo está documentado.

❌ Nada más lejos de la realidad.

Tanto Hacienda como el IRS analizan el flujo: ingresos, gastos, coherencia de movimientos y trazabilidad. Si “vacias” la cuenta de forma artificial pero no puedes justificar a dónde fue el dinero, el problema no será el saldo… sino la falta de soporte documental.

Qué sí debes hacer para ir seguro:

💡 Tener saldo en la cuenta de tu LLC no es un problema si puedes justificar cada operación. El riesgo real aparece cuando hay movimientos sin respaldo documental o facturas que no encajan con la actividad declarada.

Beneficio neto = Ingresos – Gastos deducibles*

*Gastos deducibles: “Todo gasto vinculado a tu actividad económica”

La regla es simple: solo puedes deducir gastos que estén directamente relacionados con la actividad de tu LLC.

)

)💡 Consejo: Si dudas si un gasto es deducible o no, pregúntate: “¿Este gasto es imprescindible para que la LLC funcione y genere ingresos?” Si la respuesta es no o es ambigua... mejor no deducirlo.

¿Por qué podría llegar a interesar dejar el beneficio neto en 0?

Imagina que tu LLC ha facturado 30.000 $ en 2025. Durante ese mismo año, has tenido los siguientes gastos:

Total de gastos: 30.000 $

Beneficio neto: 0 $

Resultado: No tributas nada en el IRPF, ya que no se ha generado renta imputable. Pero cuidado: debes guardar facturas, recibos y contratos por si Hacienda te pide justificar esos gastos.

Por lo tanto, no necesitas dejar la cuenta a cero: necesitas que todo lo que haya pasado por ella esté bien justificado. Si los números cierran y la documentación respalda cada transacción, Hacienda no tiene por dónde entrar

Este es el mito más sofisticado y peligroso que rodea a las LLC para residentes fiscales en España. Se basa en una teoría muy atractiva que dice así:

“Si tu LLC es una Foreign-Owned Disregarded Entity, la ley de EE. UU. no te ‘atribuye’ el beneficio, solo te obliga a ‘informar’ de transacciones como las distribuciones. Al no cumplirse la atribución en origen, en España solo tributas por el dinero que efectivamente retiras de la empresa.”

Es la famosa tesis del “bueno, téeeecnicamenteeee…”. Su fundamento es una interpretación literalista y técnica de la norma, centrada en los formularios del IRS en lugar de en el fondo del asunto.

La Realidad: Choque con la Apisonadora de Hacienda

Aunque la defensa técnica es inteligente, se estrella contra el principio que la Agencia Tributaria aplica de forma sistemática: la realidad económica.

Conclusión del inspector: el beneficio es tuyo desde que se genera y, por tanto, debes integrarlo en tu IRPF mediante el Régimen de Atribución de Rentas (RAR). Para Hacienda, que tu LLC sea disregarded es la prueba definitiva de su transparencia total, no un escudo de opacidad.

El Veredicto: Riesgo Operativo vs. Razón Teórica

¿Es mentira que “solo tributas por lo que repartes”? No exactamente. Es una apuesta de alto riesgo con un fundamento técnico defendible. La discusión no es sobre quién tiene la razón en un debate teórico, sino sobre el riesgo operativo que estás dispuesto a asumir en la práctica.

.

.

.

.Para el 99% de los emprendedores, la vía agresiva es una batalla que no compensa por su enorme coste en tiempo, dinero y estrés. No confundas una defensa legal técnica con una estrategia fiscal segura. Lo sensato es tributar por atribución de rentas. La tranquilidad no tiene precio.

Si eres emprendedor en España (o vives fuera de Europa) y trabajas en el mundo digital con clientes repartidos por todo el planeta, hay una estructura legal que puede convertirse en tu mejor aliada: la LLC.

La LLC es una empresa de responsabilidad limitada creada en Estados Unidos que te permite optimizar tu gestión, pagar menos impuestos de forma legal y blindar tu patrimonio personal. Todo en un formato flexible y pensado para negocios globales como el tuyo.

Ahora bien… no todo el mundo encaja con una LLC. Pero si te ves en alguno de estos perfiles, probablemente estés perdiendo dinero y tranquilidad por no tener una:

Básicamente esto

Si esta es tu rutina, la LLC es tu mejor amiga.

Existen ciertos perfiles de emprendedores digitales que pueden aprovechar al máximo una LLC en EE. UU.. Pero ojo: no es una solución universal y no siempre es la mejor opción para todos.

Antes de dar el paso, es clave analizar tu caso concreto: tu actividad, el tipo de clientes que tienes, dónde están ubicados y cuáles son tus objetivos a medio y largo plazo. Además, debes conocer bien tus obligaciones fiscales, legales y administrativas tanto en Estados Unidos como en España.

Por eso, mi recomendación es clara: asesórate antes de decidir. Podemos ayudarte a valorar las ventajas y desventajas en tu situación, y a crear y mantener tu LLC de forma 100 % legal, segura y adaptada a tu negocio.

💡 Una buena estructura puede ser la diferencia entre un negocio que crece sin frenos y uno que se ahoga en impuestos y trámites innecesarios.

Una LLC no es para todo el mundo

Si estás en esta lista... lo sentimos mucho 🙁

Aunque las LLC ofrecen una estructura flexible y muy atractiva para el emprendedor digital, su conveniencia real depende tanto de la naturaleza de tu actividad como de tu residencia fiscal. Para operar con plena seguridad jurídica, es clave entender qué modelos de negocio son realmente compatibles con una LLC bajo el marco legal de EE. UU. y de tu país de residencia.

En el caso de España y Estados Unidos, solo ciertos tipos de actividades aprovechan todo el potencial de este vehículo. La regla de oro es doble: evitar generar establecimiento permanente en España y no caer en la categoría de ETBUS (Engaged in Trade or Business in the U.S.) en territorio estadounidense.

Busca tu actividad para saber si puedes operar sin Establecimiento Permanente en España.

| Actividad | Veredicto | Análisis Rápido |

|---|

Si te encuentras en alguno de estos casos, una LLC por sí sola no es la solución definitiva. Sin embargo, puedes optar por estrategias combinadas:

De esta forma, separas riesgos, optimizas la fiscalidad y cumples la normativa en ambos países.

El término ETBUS (Engaged in Trade or Business in the United States) es el criterio que usa el IRS para decidir si tu actividad está lo suficientemente conectada con EE. UU. como para que tengas que pagar impuestos federales allí. No depende solo de dónde estés físicamente, sino de si tu negocio tiene presencia o medios en territorio estadounidense.

Aunque tu LLC sea una disregarded entity (tributa a tu nombre, no en la empresa), puede considerarse ETBUS si cumple ciertos criterios, lo que generaría obligaciones fiscales federales.

Se analiza caso por caso, pero los escenarios más habituales son:

No suele aplicar en estructuras 100 % digitales sin medios en EE. UU.

No suele aplicar en estructuras 100 % digitales sin medios en EE. UU. Si vendes servicios desde fuera a clientes en EE. UU., hay matices: no siempre es “efectivamente conectado”, pero si la actividad es regular, está dirigida a EE. UU. y tienes muchos clientes allí, el IRS podría considerarte ETBUS.

Si vendes servicios desde fuera a clientes en EE. UU., hay matices: no siempre es “efectivamente conectado”, pero si la actividad es regular, está dirigida a EE. UU. y tienes muchos clientes allí, el IRS podría considerarte ETBUS. Con ventas ocasionales o facturación pequeña en EE. UU., es poco probable que te clasifiquen como ETBUS; si vas a escalar fuerte allí, consulta antes con un fiscalista.

Con ventas ocasionales o facturación pequeña en EE. UU., es poco probable que te clasifiquen como ETBUS; si vas a escalar fuerte allí, consulta antes con un fiscalista.

Engaged in Trade or Business in the U.S.

Ojo: ETBUS no es el único criterio que puede afectar a tu tributación en EE. UU. Factores como el tipo de entidad, el tratado fiscal entre tu país y EE. UU., y las deducciones o créditos aplicables también cuentan. Antes de dar el salto, habla con un asesor fiscal que domine el mercado americano.

Crear una LLC (Limited Liability Company) puede ser una buena opción para emprendedores y empresas digitales que buscan optimizar su estructura para la expansión y la eficiencia a nivel global. A continuación, exploramos los motivos clave para considerar esta forma jurídica:

Para simplificar la declaración y el pago de todo ese IVA recaudado, se utiliza el régimen de ventanilla única (Non-Union OSS).

El Criterio de Realidad: Si vives en España y la facturación depende de tu trabajo directo (teclear, diseñar, consultoría), la Administración entiende que la actividad es «personal y directa».

La Paradoja de la Transparencia: Al ser la LLC una entidad transparente fiscalmente (el beneficio va a tu IRPF), es incoherente alegar ante la Seguridad Social que la empresa es un ente opaco independiente de ti. Si eres transparente para cobrar, se presume que eres el ejecutor del trabajo.

El Riesgo Real: No se trata solo de que Hacienda demuestre que la LLC es una pantalla; se trata de que la Seguridad Social aplique la norma de «Control Efectivo». Si tienes el 100% de la empresa y no tienes empleados, la presunción legal es que el trabajador eres tú, lo que obliga al encuadramiento en el RETA (Régimen Especial de Trabajadores Autónomos).

En todo caso, es tu responsabilidad informarte y declarar tus ingresos y pagar los impuestos correspondientes en tu país de residencia. Las LLCs tienen su origen en el derecho anglosajón y pueden tener implicaciones fiscales y legales que varían según la jurisdicción. Antes de crear una LLC, infórmate bien de todas las implicaciones y consulta con un experto en fiscalidad internacional cualificado.

Para saber si estás obligado a pagar la cuota, debemos analizar la naturaleza de tu actividad, no la forma de tu empresa. Aquí tienes la hoja de ruta:

Guía de referencia actualizada (2025) sobre la obligatoriedad de alta en RETA para socios de LLC residentes en España.

| Tipo de Actividad | Rol del Socio (Tú) | Nivel de Riesgo | Análisis Técnico y Operativo |

|---|---|---|---|

| Servicios Profesionales Marketing, Consultoría, Programación, Copywriting |

Ejecutor Directo. La facturación depende de tus horas. |

ALTA OBLIGADA |

Criterio "Personalísimo": Si facturas recurrentemente montos altos (>SMI), Hacienda entiende que trabajas desde España.

Dictamen: Aquí sí es obligatorio RETA y Hacienda para evitar delito fiscal por simulación. |

| Micro-Actividad Side-Project, Beta Testing, Ingresos residuales |

Bootstrapper (< SMI). Facturación LLC baja o nula. Beneficio ~0. |

NO OBLIGATORIO** |

Escudo de Jurisprudencia: Sin ingresos superiores al SMI, no hay "habitualidad" para RETA.

Estrategia: Sin alta en Censo (Hacienda) para evitar admitir "Establecimiento Permanente". Se declara en IRPF anual bajo Régimen de Atribución de Rentas (RAR). |

| Actividad Empresarial Amazon FBA, Dropshipping, SaaS Automatizado |

Gestor / Admin. El sistema genera la venta. |

NO OBLIGATORIO* |

Criterio "Actividad de la Entidad": El comercio lo ejerce la LLC.

*Condición: Gestión remota. Sin oficina física ni empleados en España que "materialicen" la empresa aquí. |

| Agencia con Estructura Subcontratas la ejecución técnica |

Director Comercial. Tú consigues clientes, otros ejecutan. |

ZONA GRIS |

Despersonalización: Si terceros ejecutan, se rompe el nexo personal.

Riesgo: Que se considere tu labor de "dirección" como actividad personalísima. |

| Holding Patrimonial Bolsa, Crypto, Inmuebles |

Inversor. Mera tenencia de bienes. |

EXENTO | Mera Tenencia: La gestión del propio patrimonio privado nunca obliga al alta en RETA. |

| Transición Internacional Salida inminente (< 60 días) |

Liquidación. Actividad residual pre-traslado. |

DEFENDIBLE | Falta de Habitualidad: Al romper la residencia fiscal en breve, atacas el requisito de tiempo. |

Esta tabla tiene carácter estratégico. (**) La estrategia de "No Censo" en micro-actividades busca evitar la presunción de Establecimiento Permanente, basándose en que la actividad la realiza la entidad extranjera. Requiere declarar rentas en IRPF (RAR) escrupulosamente.

Llegamos a la bestia negra de operar en Europa con una LLC: el IVA. Con 27 países, cada uno con sus propias reglas, esto puede sentirse como un auténtico laberinto burocrático.

El objetivo de esta sección es darte un mapa claro y directo al grano.

Antes de sumergirnos en la tabla comparativa, es crucial que conozcas un «atajo» que puede cambiar las reglas del juego: los

Merchant of Record (MoR).

Imagina que, en lugar de que tu LLC le venda directamente al cliente final, se lo vende a un intermediario inteligente (como Hotmart, Paddle o Lemon Squeezy), y es este intermediario quien se convierte en el vendedor legal.

En la práctica, esto significa que todo el “marrón” del IVA pasa a ser su problema, no el tuyo. Con un MoR, la plataforma se encarga de todo:

Calcula y cobra el IVA correcto según el país de cada comprador.

Calcula y cobra el IVA correcto según el país de cada comprador. Presenta las declaraciones y paga el IVA a las 27 autoridades fiscales de la UE.

Presenta las declaraciones y paga el IVA a las 27 autoridades fiscales de la UE. Te transfiere el dinero neto, descontando su comisión (normalmente un 5-10%).

Te transfiere el dinero neto, descontando su comisión (normalmente un 5-10%).Esta solución es perfecta para quien vende productos digitales B2C en Europa y quiere máxima simplicidad.

En la siguiente tabla verás, cara a cara, esta estrategia “llave en mano” frente a la gestión directa, para que elijas el camino que mejor encaje con tu negocio.

Guía estratégica con referencias oficiales (2025)

| Producto / Servicio | Cliente | Situación IVA | Complejidad |

|---|---|---|---|

| 🏢 Venta a Empresa (UE) Cualquier servicio o licencia digital. | 🏢 B2B | ✅ SIN IVA Aplica Reverse Charge. Debes validar el VAT Number. |

BAJA (Check VIES)

|

| 🧑💻 Servicio Personal 1-a-1 Consultoría, Diseño, Coaching en vivo. | 👤 B2C | ✅ NO SUJETO Regla de localización: No sujeto al prestarse desde fuera de la UE. Ver Notas Explicativas. |

BAJA (Factura neta)

|

| 💿 Producto Digital Automatizado Ebooks, Cursos grabados, SaaS. | 👤 B2C | ⚠️ LLEVA IVA Tributa en destino. Obligatorio registro en Ventanilla Única (OSS) o usar Stripe Tax. |

ALTA (Declaración Trimestral)

|

| 🛒 Venta vía "Reseller" (MoR) Hotmart, Lemon Squeezy, Paddle. | 👤 B2C | ✅ IVA GESTIONADO Ellos actúan como el vendedor legal. Tú recibes regalías netas. |

BAJA (Cero Burocracia)

|

| 🎤 Eventos Virtuales / Híbridos Streaming en directo, Congresos online. | 👤 B2C | 🚨 CAMBIO LEY 2025 Nueva Directiva 2022/542. Tributarán en sede del consumidor (llevarán IVA), igual que los productos digitales. |

MEDIA (Prepararse ya)

|

La excepción no está en el formato, sino en la naturaleza y el valor fundamental del servicio.

La clave es si puedes argumentar, de forma sólida, que lo que vendes NO es un curso con soporte, sino un servicio de mentoring o consultoría personal que incluye material de apoyo.

Piensa en dos modelos:

Modelo Híbrido Estándar (SÍ lleva IVA):

Modelo Híbrido Estándar (SÍ lleva IVA): La Excepción: Servicio de Mentoring Personalizado Asíncrono (argumentable como NO sujeto a IVA europeo)

La Excepción: Servicio de Mentoring Personalizado Asíncrono (argumentable como NO sujeto a IVA europeo)

Para que este servicio pueda considerarse “no sujeto a IVA europeo” bajo la regla general, deben cumplirse simultáneamente las siguientes condiciones:

Esta no es una estrategia válida para todos los casos. Si quieres que sea defendible ante una inspección, debes cumplir estos tres puntos a rajatabla:

❗ Nota final:

Si prestas el servicio de forma habitual desde España o cualquier país de la UE, las autoridades fiscales pueden considerar que el lugar de prestación está dentro del territorio comunitario y, en consecuencia, exigir el IVA.

El simple hecho de facturar desde una LLC en Estados Unidos no es suficiente por sí solo: lo que realmente importa es quién realiza la prestación y desde dónde.

¿El cliente me paga por un producto que podría vender 1.000 veces tal cual (un curso, un ebook) o me paga por mi tiempo y mi cerebro aplicados a su caso particular?

💡 La primera opción lleva IVA. La segunda no (se considera un servicio profesional personalizado sujeto a la regla general de localización fuera de la UE).

Una LLC anónima es una sociedad registrada en estados como New Mexico, Delaware o Wyoming, donde el nombre del propietario no aparece en los registros públicos. Este extra de privacidad puede ser muy útil en sectores como criptomonedas, ciberseguridad o protección de marcas, donde el anonimato estratégico es un activo más.

Pero ojo: el anonimato registral no te exime de tus obligaciones fiscales como residente en España. Aquí es donde más de uno se confunde… 😬

Lo que SÍ hace el anonimato:

Lo que NO hace el anonimato (y aquí viene lo importante):

❌ No elimina tu obligación de declarar los ingresos de la LLC en el IRPF si eres residente fiscal español.

❌ No te permite deducir gastos personales como si fueran empresariales (Mercadona, alquiler, vacaciones… ya sabes 😉).

❌ No te protege ante Hacienda si haces movimientos sin justificar entre la cuenta de la LLC y tus cuentas personales en España.

Entonces, ¿sirve para algo?

Sí, sirve para proteger tu privacidad, no para esconder ingresos. Una LLC anónima bien usada:

Eso sí, siempre que declares correctamente tus ingresos y cumplas con tus obligaciones fiscales como contribuyente español.

La privacidad es una herramienta de protección, no de ocultación.

⚠ Aunque hoy no exista obligación de informar a FinCEN si eres no residente y tu LLC no tiene ECI/ETBUS, las leyes cambian. Mantente al día para no llevarte sorpresas.

El anonimato puede ser un escudo comercial, pero no es un escudo fiscal. Cumplir con Hacienda no es opcional, pero cómo estructuras tu empresa sí lo es. La clave está en optimizar sin cruzar la línea. 😊

⚠️ Es fundamental comprender las responsabilidades de operar con una LLC. La falta de conocimiento o el incumplimiento de la normativa puede acarrear riesgos significativos. Nuestro objetivo es ayudarte a entender por qué debes actuar siempre dentro del marco legal para prevenir consecuencias innecesarias.

Responsabilidades clave a tener presentes:

- Cumplimiento fiscal en ambos países: reportes en EE. UU. (p. ej., 5472 + 1120 pro-forma si aplica) y declaración en España (IRPF vía RAR, cuando proceda).

- Separación patrimonial real: cuentas bancarias separadas, contratos a nombre de la LLC y registros internos ordenados.

- Soporte documental: facturas, contratos, conciliaciones bancarias y evidencias que acrediten cada operación.

- Prevención de establecimiento permanente: evita oficinas, empleados o agentes dependientes en España si tu modelo no lo contempla.

- IVA/ventas internacionales: verifica reglas de VAT/OSS en la UE o usa un Merchant of Record cuando convenga.

💡 Conclusión: la LLC es una herramienta potente si se gestiona con rigor. Con buena planificación y cumplimiento, tendrás protección, orden y tranquilidad.

⚠️ Errores y riesgos más comunes

✅ Claves para cumplir sin problemas

💡 Recuerda: Cumplir con tus obligaciones fiscales no es opcional; es la base para mantener tu seguridad jurídica y la sostenibilidad de tu negocio global.

Iniciar un negocio en EE. UU. es mucho más sencillo y digitalizado que en muchos otros países, donde los trámites suelen ser presenciales y más complejos. 🙌

¡Así que ánimo! Estos requisitos ya están incluidos en nuestro servicio. Si los cumples, el proceso será rápido y 100% online:

Estados Unidos es un destino muy atractivo para los emprendedores que quieren establecer una LLC (Limited Liability Company).

El proceso es económico, rápido y sencillo, y ofrece una serie de beneficios tanto fiscales como operativos.

La LLC nació en EE. UU. para dar solución legal a los trabajadores autónomos con ingresos moderados.

Con el tiempo, ha evolucionado hasta convertirse en una opción popular incluso para empresas que manejan transacciones millonarias.

Además, permite que los extranjeros no residentes puedan crear y gestionar una empresa en EE. UU. sin necesidad de viajar al país.

Importante: EE. UU. no es la única opción. Dependiendo de tus objetivos, hay otros países que también ofrecen facilidades para crear una empresa desde el extranjero.

Importante: EE. UU. no es la única opción. Dependiendo de tus objetivos, hay otros países que también ofrecen facilidades para crear una empresa desde el extranjero. Irlanda:

Irlanda: Impuesto de sociedades del 12,5%, de los más bajos de la UE.

Impuesto de sociedades del 12,5%, de los más bajos de la UE. Acceso privilegiado al mercado europeo (500+ millones de consumidores).

Acceso privilegiado al mercado europeo (500+ millones de consumidores). Economía dinámica con sectores como tecnología, farmacéutico y financiero.

Economía dinámica con sectores como tecnología, farmacéutico y financiero. Forma jurídica: LTD (Limited Company), equivalente a la LLC, pero requiere al menos un director residente en la UE.

Forma jurídica: LTD (Limited Company), equivalente a la LLC, pero requiere al menos un director residente en la UE. Estonia:

Estonia: País más digitalizado del mundo, con administración 100% online.

País más digitalizado del mundo, con administración 100% online. Posibilidad de obtener la e-residency para crear y gestionar tu empresa desde cualquier lugar.

Posibilidad de obtener la e-residency para crear y gestionar tu empresa desde cualquier lugar. Forma jurídica: OÜ (Osaühing), equivalente a la LLC, con ventaja fiscal de diferir impuestos hasta repartir beneficios.

Forma jurídica: OÜ (Osaühing), equivalente a la LLC, con ventaja fiscal de diferir impuestos hasta repartir beneficios.Otros países como Singapur, Hong Kong o Chipre también ofrecen alternativas interesantes.

Antes de decidir, compara pros y contras y consulta con un experto en fiscalidad internacional para elegir la mejor opción para tu negocio.

Tener una empresa en Estados Unidos implica cumplir con dos administraciones tributarias: 🇪🇸 España y 🇺🇸 Estados Unidos.

Institute Revenue Service

Allí solo informas, la información es poder.

El IRS (Internal Revenue Service) es la agencia tributaria de Estados Unidos, y aplica reglas distintas a las LLC según su número de miembros y la opción fiscal elegida.

LLC doméstica con dos o más miembros:

LLC doméstica con dos o más miembros: Los miembros declaran y pagan impuestos por su parte de beneficios.

Los miembros declaran y pagan impuestos por su parte de beneficios. Puede optar por ser tratada como corporación, en cuyo caso la LLC paga impuestos y luego los miembros por dividendos.

Puede optar por ser tratada como corporación, en cuyo caso la LLC paga impuestos y luego los miembros por dividendos. Para esta opción se presenta el Formulario 8832.

Para esta opción se presenta el Formulario 8832. LLC unipersonal (Single Member Disregarded Entity):

LLC unipersonal (Single Member Disregarded Entity): El propietario declara y tributa como si fuera autónomo, pero en su país de residencia fiscal.

El propietario declara y tributa como si fuera autónomo, pero en su país de residencia fiscal.

Importante:

Importante:España y Estados Unidos tienen un acuerdo para que ciudadanos y empresas que generan ingresos en ambos países no paguen impuestos dos veces por lo mismo.

Piensa que eres de un país y ganas dinero en otro. Este acuerdo te dice que quizás no tengas que pagar impuestos en el país donde ganaste ese dinero.

Si eres español y ganas dinero en EE. UU., puede que no tengas que compartir tus beneficios con el gobierno estadounidense.

Si eres español y ganas dinero en EE. UU., puede que no tengas que compartir tus beneficios con el gobierno estadounidense. Si ya pagaste impuestos en EE. UU., puedes deducir lo que pagaste allí de lo que te toca pagar en España por ese mismo ingreso.

Si ya pagaste impuestos en EE. UU., puedes deducir lo que pagaste allí de lo que te toca pagar en España por ese mismo ingreso. Beneficio principal: Evita pagar impuestos dos veces por el mismo ingreso en dos países diferentes.

Beneficio principal: Evita pagar impuestos dos veces por el mismo ingreso en dos países diferentes.

Si quieres más detalles, puedes consultar el Convenio de doble imposición firmado por España con EE. UU. (en vigor desde el 22 de febrero de 1990).

Este acuerdo también incluye otras ventajas, como la eliminación de la doble imposición sobre dividendos, intereses y regalías, o la reducción de las retenciones en origen. Antes de hacer negocios entre España y Estados Unidos, infórmate bien de las condiciones y beneficios. Un asesor fiscal especializado en el mercado estadounidense puede ahorrarte problemas y dinero.

Importante: Cumplir con las reglas de este convenio requiere declarar correctamente en ambos países y conservar toda la documentación.

Importante: Cumplir con las reglas de este convenio requiere declarar correctamente en ambos países y conservar toda la documentación.Las entidades en el régimen de atribución de rentas (RAR) son aquellas que no pagan impuestos como entidad, sino que sus ingresos se reparten entre sus miembros, quienes los declaran en su propia declaración de impuestos. 📋

También se aplica a algunas entidades extranjeras, como las LLC estadounidenses Single Member Disregarded, que operan en España y tributan de forma equivalente. 🌐

📌 Consulta:

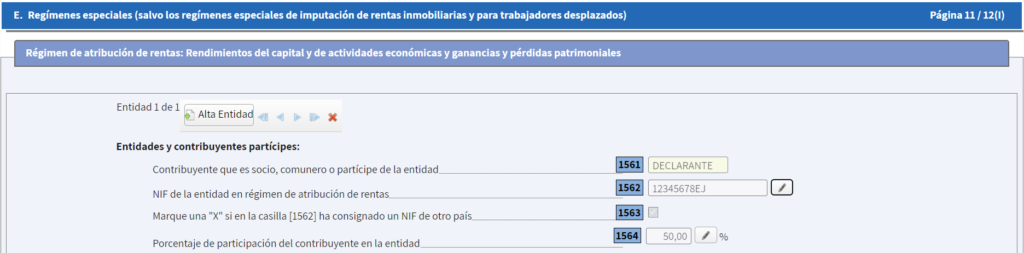

Un residente fiscal español es dueño único (100%) de una LLC americana «disregarded» (es decir, transparente fiscalmente en EE.UU.), que ofrece servicios online y no tiene EP en España.

Pregunta si debe declarar los beneficios de la LLC en el modelo 100 (IRPF), en el apartado E. Régimen de atribución de rentas, aunque el programa del modelo solo permite poner hasta el 99% de participación, y él tiene el 100%.

✅ Respuesta de la Administración:

📌 Consulta:

Cuando vas a declarar estos rendimientos:

🛑 Resultado: si introduces el 99%, el modelo solo declarará el 99% del beneficio real, y te estarás dejando dinero sin tributar (aunque sea sin querer).

✅ La solución (aceptada por Hacienda)

Hacienda ha reconocido en respuesta oficial que este límite del 99% es un error técnico del programa, pero que eso no te exime de declarar el 100% de la renta atribuida.

Por lo tanto, la solución es:

💡 Ajustar el rendimiento total para que el 99% equivalga al 100% real.

🧮 Fórmula práctica

Si el beneficio real de tu LLC es, por ejemplo, 100.000 €, debes:

El modelo calculará:

99% de 101.010,10 € = 100.000 € exactos → ✅ Correcto

🚫 Qué NO debes hacer

[Recuerda que eres responsable de asegurarte de que toda la información que proporcionas sea correcta y verdadera. Esto significa que si hay algún error o inexactitud en tu declaración, serás el único responsable.

Es muy recomendable que consultes con un gestor o un profesional fiscal antes de presentar tu declaración a las autoridades fiscales. Esto es importante para asegurarte de que estás cumpliendo con todas las reglas y regulaciones fiscales, y para evitar posibles multas o sanciones.]

Como alternativa, si no quieres hacerlo tú mismo o bien tu declaración es más compleja porque tienes otros ingresos y consideraciones particulares, recomendamos encarecidamente utilizar servicios profesionales como TaxDown (plan FULL) para garantizar que tu declaración de impuestos se maneje de manera correcta y eficiente.

Además, es importante que tengas preparados o a mano los siguientes documentos por si son requeridos posteriormente por Hacienda:

Contar con estos documentos te facilitará el proceso de declaración y asegurará que estés preparado para cualquier solicitud de información adicional por parte de las autoridades fiscales.

📩 Texto para enviar a TaxDown:

Hola,

Tengo una LLC en EE.UU. como single-member disregarded entity, soy residente fiscal en España y ya tengo confirmación de la DGT de que puedo aplicar el régimen de atribución de rentas en el IRPF.

Quiero que me ayudéis con la declaración de la renta, incluyendo lo que haya que reflejar de la LLC (ingresos, gastos, etc.), como si fuera una actividad económica mía en estimación directa.

Necesito saber:

• Qué documentación o información exacta necesitáis para incluir los datos de la LLC en el IRPF.

• Cómo os paso los datos (PDF, Excel, acceso, etc.).

Gracias de antemano.

Al operar tu negocio a nivel internacional, es fundamental planificar cómo gestionar tu protección social y tu futuro financiero. Una LLC te da flexibilidad empresarial, pero esa flexibilidad exige una estrategia personal para tu bienestar a largo plazo. 🌍

Consideraciones clave para tu futuro financiero:

Una LLC (Limited Liability Company) es una entidad regida por la legislación del estado de EE. UU. donde se crea (Delaware, Nuevo México, Wyoming…).

Esto significa que está sujeta a la normativa estadounidense, incluso si tú operas 100 % online y vives en España o Europa.

Ahora bien, lo que marca la diferencia fiscal no es dónde se creó la LLC, sino cómo y desde dónde opera realmente.

El concepto de Establecimiento Permanente (EP) determina si Hacienda puede tratar a tu LLC como una empresa española a efectos fiscales (y por tanto exigirle IVA, IS, etc.).

Según el artículo 5 del Convenio Modelo de la OCDE y el artículo 6 de la Ley del Impuesto sobre No Residentes, una entidad extranjera tiene EP en España si:

Esto se cumple si:

En su lugar, los beneficios se atribuyen al dueño, que tributa como persona física en el IRPF bajo el Régimen de Atribución de Rentas.

En ese caso:

Sin Impuesto de Sociedades.

Sin obligación de aplicar IVA en nombre de la LLC.

Sin que la empresa sea considerada residente fiscal en España.

Y sí: esta estructura puede ofrecer mayor eficiencia operativa y seguridad jurídica si está bien montada y gestionada.

¿Sabías que hay más de 2 millones de LLC registradas en EE. UU.? Son muy populares entre emprendedores estadounidenses por su flexibilidad y protección.

Establecer una presencia internacional con tu LLC requiere comprender bien las implicaciones de tu residencia fiscal y cómo las normativas de cada país afectan a tu estructura empresarial. El tratamiento fiscal de tu LLC y de tus ingresos puede variar mucho según tu país de residencia actual y futuro.

Pero cada país tiene su propia forma de mirar una LLC americana, y lo que en España se considera una entidad transparente (pass-through), en otros puede ser irrelevante o incluso tratarse como una entidad opaca sujeta a normas CFC.

🧠 Las CFC Rules (Controlled Foreign Corporation Rules) son normas que algunos países aplican para evitar que sus residentes aparquen beneficios en sociedades extranjeras con impuestos más bajos.

(Básicamente, buscan impedir que montes una empresa en el extranjero solo para diferir o evitar impuestos, cuando en realidad la controlas tú y no tiene estructura real).

La elección de tu residencia fiscal impacta directamente en la gestión de tu LLC y en tus obligaciones tributarias. Cada país tiene marcos regulatorios y fiscales propios que debes evaluar según tus objetivos personales y de negocio y el encaje con tu estructura internacional.

Es crucial realizar un análisis individualizado para:

Clasificar tu LLC en el nuevo país (transparente, opaca, híbrida) y entender sus efectos.

Clasificar tu LLC en el nuevo país (transparente, opaca, híbrida) y entender sus efectos. Evaluar normas CFC y cómo podrían imputarte beneficios no distribuidos.

Evaluar normas CFC y cómo podrían imputarte beneficios no distribuidos. Determinar la tributación de los ingresos de la LLC (distribuidos o no) bajo normativa local.

Determinar la tributación de los ingresos de la LLC (distribuidos o no) bajo normativa local.Qué mirar en cada país (checklist rápido):

Tratamiento de la LLC: ¿pass-through, sociedad sujeta a IS, entidad híbrida?

Tratamiento de la LLC: ¿pass-through, sociedad sujeta a IS, entidad híbrida? Establecimiento permanente / presencia significativa: oficinas, empleados, agentes dependientes, o gestión efectiva.

Establecimiento permanente / presencia significativa: oficinas, empleados, agentes dependientes, o gestión efectiva. Normas CFC: umbrales de participación/ control, test de baja tributación, pruebas de sustancia.

Normas CFC: umbrales de participación/ control, test de baja tributación, pruebas de sustancia. CDI y retenciones: existencia de tratado, tipos de retención en origen (royalties, intereses, servicios) y mecanismo de crédito en destino.

CDI y retenciones: existencia de tratado, tipos de retención en origen (royalties, intereses, servicios) y mecanismo de crédito en destino. Residencia fiscal personal: días de permanencia, centro de intereses vitales, vivienda habitual, efectos de un cambio de residencia.

Residencia fiscal personal: días de permanencia, centro de intereses vitales, vivienda habitual, efectos de un cambio de residencia. Reporting y compliance: modelos informativos, CRS/FATCA, requisitos bancarios (KYC/AML) y documentación de soporte.

Reporting y compliance: modelos informativos, CRS/FATCA, requisitos bancarios (KYC/AML) y documentación de soporte. IVA/VAT: reglas B2B/B2C, OSS (o MoR si aplica), y nexos locales de ventas.

IVA/VAT: reglas B2B/B2C, OSS (o MoR si aplica), y nexos locales de ventas. Seguridad Social: cotizaciones obligatorias, convenios bilaterales y coberturas (sanidad, pensión).

Seguridad Social: cotizaciones obligatorias, convenios bilaterales y coberturas (sanidad, pensión). Fiscalidad efectiva: tipos marginales, exenciones/ deducciones, imputación de rentas y tratamiento de dividendos/plusvalías.

Fiscalidad efectiva: tipos marginales, exenciones/ deducciones, imputación de rentas y tratamiento de dividendos/plusvalías.

Para una planificación fiscal internacional estratégica y conforme a la ley, es imprescindible un análisis detallado de tu situación personal y empresarial en relación con las leyes de tu país de residencia y la jurisdicción de tu LLC.

Aunque tu LLC esté registrada en

En cambio, si tu LLC es una disregarded entity y en España se considera bajo el régimen de atribución de rentas (RAR), no tiene personalidad fiscal propia ni puede ser considerada residente fiscal en España.

En ese caso, la dirección efectiva carece de efecto jurídico sobre la entidad, y la tributación recae directamente sobre el socio a través del IRPF.

"Se considera que una entidad tiene residencia fiscal en España cuando tiene su sede de dirección efectiva en territorio español. Se entenderá que existe dirección efectiva cuando en España radique la dirección y el control del conjunto de sus actividades."

En términos prácticos, la dirección efectiva solo tiene impacto si la entidad es contribuyente independiente. Es decir, si tu LLC:

No se constituyó bajo ley española

No se constituyó bajo ley española No tiene domicilio social en España

No tiene domicilio social en España Pero gestionas todo desde España y además la LLC tributa como sociedad (C-Corp), Hacienda podría considerar que tiene residencia fiscal en España (art. 8.1.c LIS).

Pero gestionas todo desde España y además la LLC tributa como sociedad (C-Corp), Hacienda podría considerar que tiene residencia fiscal en España (art. 8.1.c LIS).

Aunque no es obligatorio, delegar la gestión operativa en un mánager profesional en Estados Unidos aporta evidencia y sustancia. Un manager es una entidad o profesional estadounidense que:

Asume la gestión administrativa y el cumplimiento legal de la LLC desde EE. UU.

Asume la gestión administrativa y el cumplimiento legal de la LLC desde EE. UU. Ejecuta tareas operativas y tramita la documentación necesaria ante el IRS, FinCEN, BEA, etc.

Ejecuta tareas operativas y tramita la documentación necesaria ante el IRS, FinCEN, BEA, etc. Coordina con el agente registrado y mantiene las actas y reportes corporativos.

Coordina con el agente registrado y mantiene las actas y reportes corporativos. Aporta evidencia documental de que la gestión se realiza efectivamente desde EE. UU.

Aporta evidencia documental de que la gestión se realiza efectivamente desde EE. UU.

Contar con un mánager profesional no cambia el tratamiento fiscal de una LLC disregarded, pero sí refuerza la coherencia internacional y demuestra que la entidad tiene sustancia en su país de constitución. A ojos documentales, la gestión se realiza fuera de España y eso ayuda a evitar interpretaciones erróneas o recaracterizaciones.

Este enfoque añade una capa de seguridad jurídica y consistencia fiscal a tu estructura, aunque siempre es recomendable adaptar la estrategia a la normativa vigente.

Como mánagers de tu LLC, asumimos la gestión administrativa y operativa de tu empresa directamente desde EE. UU., garantizando su cumplimiento legal y fiscal en esa jurisdicción. Nuestro objetivo es ofrecerte tranquilidad y eficiencia, para que puedas centrarte en lo que realmente importa: el crecimiento estratégico de tu negocio 🚀.

📝 Toda esta relación se formaliza mediante un contrato de prestación de servicios entre tu LLC y nuestra entidad, una U.S. person con sede operativa en EE. UU. Este contrato no “traslada” la residencia fiscal de la LLC —que en una disregarded entity no existe en España—, pero sí documenta que la gestión ejecutiva se realiza desde EE. UU.

Este documento es una prueba tangible de sustancia y coherencia internacional que puedes aportar en caso de inspección o requerimiento, respaldando la correcta operatividad de tu estructura.

🛠️ Creación y mantenimiento integral de la LLC

Nos encargamos de constituir tu LLC, tramitar el EIN y garantizar que cumple con todas las obligaciones legales y corporativas requeridas en EE. UU.

📋 Gestión Operativa y Cumplimiento en EE. UU.

Supervisamos el estado legal y fiscal de la entidad, manteniendo registros actualizados y tramitando los formularios necesarios. Presentamos las declaraciones anuales ante el IRS (Formularios 5472 y 1120), FinCEN, BEA (BE-13, si aplica), y gestionamos la renovación del agente registrado, así como cualquier otro requisito federal o estatal.

🤝 Soporte y Coordinación

Ofrecemos soporte continuo para resolver dudas, coordinar gestiones y acompañarte en cualquier requerimiento o proceso que surja.

💬 Comunicación y soporte continuado

Estamos a tu disposición para responder consultas, coordinar trámites y acompañarte en caso de inspecciones o requerimientos oficiales.

🎯 Compromiso con la Gestión y el Cumplimiento

Nos comprometemos a gestionar tu LLC de forma legal, eficiente y transparente, actuando en tu nombre para garantizar que tu empresa opera con solidez y conforme a la normativa estadounidense.

Importante: Este servicio no es una panacea fiscal, pero sí un elemento esencial para aportar sustancia real a tu LLC en EE. UU. y reforzar tu defensa documental y jurídica en caso de revisión por parte de Hacienda o cualquier otra autoridad.

Si quieres asegurar que la dirección efectiva se ejerce en EE. UU. y reforzar la estructura legal, el OA puede formalizar la delegación de funciones de gestión a un mánager profesional en EE. UU.

Un OA bien estructurado con mánager debe incluir:

Delegación de gestión administrativa y operativa: el mánager se encarga de las funciones administrativas, operativas y de cumplimiento legal en EE. UU., asegurando que la LLC cumpla con sus estatutos y la normativa local.

Delegación de gestión administrativa y operativa: el mánager se encarga de las funciones administrativas, operativas y de cumplimiento legal en EE. UU., asegurando que la LLC cumpla con sus estatutos y la normativa local. Claridad en roles: el OA define la responsabilidad del mánager en la gestión diaria y el cumplimiento, mientras el propietario mantiene un rol de supervisión estratégica.

Claridad en roles: el OA define la responsabilidad del mánager en la gestión diaria y el cumplimiento, mientras el propietario mantiene un rol de supervisión estratégica. Cumplimiento fiscal: el mánager se encarga de las obligaciones fiscales y regulatorias ante el IRS y otras entidades, incluyendo la presentación de formularios oficiales.

Cumplimiento fiscal: el mánager se encarga de las obligaciones fiscales y regulatorias ante el IRS y otras entidades, incluyendo la presentación de formularios oficiales.

Un OA bien redactado y un mánager profesional en EE. UU. son pruebas clave de que tu LLC tiene sustancia y dirección efectiva en su jurisdicción de constitución. Esto fortalece la seguridad jurídica de tu estructura y demuestra cumplimiento ante normativas internacionales.

En resumen, el OA es la columna vertebral legal de tu LLC. Bien diseñado, te permite operar con transparencia, coherencia y eficiencia, preparado para responder a cualquier requerimiento de información.

Si un día recibes una notificación de Hacienda avisando de una inspección o investigación sobre tu LLC en EE.UU., respira hondo

¿Sabías que la primera LLC (Limited Liability Company) se creó en Wyoming en 1977?

En la década de 1990, casi todos los estados habían adoptado esta figura jurídica, que combinaba lo mejor de las sociedades y las corporaciones. Así nació un marco legal sólido que permitía a los emprendedores elegir una forma empresarial flexible y protectora.

Hoy en día, las LLC siguen siendo muy populares, sobre todo en el comercio digital y el emprendimiento global. Su éxito se debe a que ofrecen un equilibrio perfecto entre la protección de una corporación y la simplicidad de una sociedad personal. Entre sus ventajas destacan:

Estructura organizativa eficiente

Estructura organizativa eficiente Requisitos regulatorios simplificados

Requisitos regulatorios simplificados Eliminación de la doble tributación típica de las corporaciones tradicionales

Eliminación de la doble tributación típica de las corporaciones tradicionalesCon estas características, las LLC se han convertido en una opción preferente para negocios que buscan expandirse internacionalmente y para startups digitales que valoran la rapidez y la baja burocracia.

¿Y cuáles son los estados más ventajosos para crearlas?

Si quieres crear una LLC (Limited Liability Company) en Estados Unidos, es clave elegir bien el estado donde registrarla. No todos ofrecen las mismas condiciones ni beneficios, y algunos destacan especialmente por sus ventajas fiscales, legales y administrativas.

Entre los más favorables para las LLC, sobresalen Nuevo México, Wyoming y Delaware. Cada uno tiene características que pueden resultar muy atractivas para emprendedores españoles, según sus objetivos y necesidades.

Al operar tu LLC en EE.UU., es clave entender cómo puede aplicarse el Sales Tax (impuesto sobre las ventas) a servicios digitales, ya que depende del estado donde esté registrada. La normativa no es igual en todo el país, y cumplir bien las reglas te ahorrará sorpresas.

Si eres residente fiscal en España y quieres crear una empresa en Estados Unidos, una de las mejores opciones es la LLC (Limited Liability Company). Esta forma jurídica te permite ser propietario de una empresa extranjera sin problemas legales ni fiscales. 🇺🇸

Una de las grandes ventajas de las LLCs es que son empresas passthrough: no pagan impuestos a nivel de entidad, sino que sus beneficios se trasladan a los dueños, que los declaran en sus impuestos personales. Además, si tu LLC no tiene establecimiento permanente en España, no está sujeta a la tributación ni a las normas de una empresa española. 😎

Esto las convierte en una opción ideal para negocios que operan de forma global, sin las limitaciones geográficas que afectan a otras estructuras empresariales. Así puedes diversificar tu base de clientes y aprovechar al máximo las oportunidades del mercado digital. 🌎

Otra ventaja es que una LLC puede ser anónima, ofreciendo más privacidad y protección. Sin embargo, esta característica puede despertar sospechas en las autoridades fiscales si no existe un motivo legítimo para abrirla en el extranjero. 😓

Por eso, es clave mantener la transparencia y cumplir con todas las obligaciones fiscales tanto en España como en Estados Unidos. Así evitarás problemas con Hacienda y disfrutarás plenamente de las ventajas de tener una LLC. 🙌

Recuerda: las LLCs con al menos un 25% de propiedad extranjera deben presentar cada año el formulario 5472 ante el IRS (Internal Revenue Service) para informar de las transacciones entre la LLC y sus socios extranjeros. El incumplimiento puede suponer multas de hasta 25.000 $. Nosotros nos encargamos de su presentación anual por ti, para que no tengas que preocuparte.

Optar por una LLC en EE.UU. representa una decisión estratégica para emprendedores y empresas digitales que buscan eficiencia operativa y un marco legal sólido a nivel global. Esta estructura ofrece una serie de ventajas que la posicionan como una opción clave para el éxito y el crecimiento de tu negocio internacional. Aquí te presentamos algunas de ellas:

Una LLC de un solo miembro (single-member disregarded entity) te permite controlar absolutamente la operativa del negocio sin socios ni estructuras complejas. Puedes adaptarte al mercado digital rápidamente y con menos burocracia.

Protección limitada

Protección limitada Privacidad en el Registro Público

Privacidad en el Registro Público Contabilidad simplificada

Contabilidad simplificada Costes de constitución y mantenimiento eficientes

Costes de constitución y mantenimiento eficientes Reducción de la burocracia

Reducción de la burocracia

Acceso a Stripe USA

Acceso a Stripe USA Acceso al dólar

Acceso al dólar Acceso a mejores bancos

Acceso a mejores bancos Acceso a inversión y financiación

Acceso a inversión y financiación

Entorno empresarial favorable

Entorno empresarial favorable Reputación y credibilidad

Reputación y credibilidad Internacionalización de tu negocio

Internacionalización de tu negocioEstablecer una LLC en Estados Unidos para tu negocio digital puede proporcionarte numerosas ventajas, desde un mejor acceso a servicios bancarios y la estabilidad del dólar, hasta la facilidad de utilizar Stripe USA y la posibilidad de internacionalizar tu empresa. Además, disfrutarás de protección limitada, una gestión simplificada y un marco adecuado para el crecimiento y éxito de tu negocio global.

Si has decidido abrir una LLC (Limited Liability Company) en Estados Unidos, debes saber que hay varias responsabilidades y obligaciones que cumplir. No basta con crear la empresa: también hay que mantenerla al día con los requisitos legales y fiscales de ambos países

Entre las responsabilidades que debes tener en cuenta, se encuentran:

Dirección Pública en EE. UU.: Es imprescindible que tengas una dirección pública en EE. UU. para recibir correspondencia comercial. Puede ser la dirección de tu oficina, tu domicilio o un servicio de correo virtual.

Dirección Pública en EE. UU.: Es imprescindible que tengas una dirección pública en EE. UU. para recibir correspondencia comercial. Puede ser la dirección de tu oficina, tu domicilio o un servicio de correo virtual. Agente Registrado en EE. UU.: Persona o empresa que recibe notificaciones oficiales y correspondencia certificada en nombre de la LLC. Debe tener una dirección física en el estado donde registraste la LLC y estar disponible en horario comercial.

Agente Registrado en EE. UU.: Persona o empresa que recibe notificaciones oficiales y correspondencia certificada en nombre de la LLC. Debe tener una dirección física en el estado donde registraste la LLC y estar disponible en horario comercial. Documentación de la LLC: Incluye el Certificado de Formación, el Acuerdo Operativo, el EIN (Employer Identification Number) y, si tu negocio lo requiere, el ITIN (Individual Taxpayer Identification Number). Deben estar completos y actualizados.

Documentación de la LLC: Incluye el Certificado de Formación, el Acuerdo Operativo, el EIN (Employer Identification Number) y, si tu negocio lo requiere, el ITIN (Individual Taxpayer Identification Number). Deben estar completos y actualizados.En cuanto a las obligaciones fiscales, considera lo siguiente:

Declaración de Impuestos en EE. UU.: La LLC debe presentar una declaración anual de impuestos ante el IRS (Internal Revenue Service).

Declaración de Impuestos en EE. UU.: La LLC debe presentar una declaración anual de impuestos ante el IRS (Internal Revenue Service). Pago de Impuestos en España: Como dueño de una LLC en EE. UU., debes pagar el IRPF en España por los beneficios obtenidos, declarando esos ingresos como rendimientos de actividades económicas.

Pago de Impuestos en España: Como dueño de una LLC en EE. UU., debes pagar el IRPF en España por los beneficios obtenidos, declarando esos ingresos como rendimientos de actividades económicas.Además, existen obligaciones de reporte específicas:

Form 1120 + 5472: Declaración anual ante el IRS, incluyendo el formulario 5472 si tienes al menos un 25% de propiedad extranjera. Sirve para informar de las transacciones entre la LLC y sus dueños o socios extranjeros.

Form 1120 + 5472: Declaración anual ante el IRS, incluyendo el formulario 5472 si tienes al menos un 25% de propiedad extranjera. Sirve para informar de las transacciones entre la LLC y sus dueños o socios extranjeros. BE-13: Encuesta económica federal para inversiones superiores a 3 millones de dólares en una LLC en EE. UU. o inversiones recibidas desde el extranjero. Se presenta ante la Oficina de Análisis Económico (BEA).

BE-13: Encuesta económica federal para inversiones superiores a 3 millones de dólares en una LLC en EE. UU. o inversiones recibidas desde el extranjero. Se presenta ante la Oficina de Análisis Económico (BEA).En España, también debes cumplir con obligaciones informativas:

Modelo 720: Obligatorio si tienes activos en el extranjero valorados en más de 50.000 €. Incluye cuentas bancarias, valores, acciones, seguros, rentas o inmuebles. Se presenta una vez, salvo cambios significativos.

Modelo 720: Obligatorio si tienes activos en el extranjero valorados en más de 50.000 €. Incluye cuentas bancarias, valores, acciones, seguros, rentas o inmuebles. Se presenta una vez, salvo cambios significativos.

No vas a pagar nada allí

(Solo informar)

Si tienes una LLC (Limited Liability Company) en Estados Unidos, es importante entender su marco fiscal y cómo puede optimizar la carga tributaria de tu negocio. El tratamiento fiscal de las LLCs varía según diversos factores.

Entre las condiciones que debes cumplir, se encuentran las siguientes:

El cumplimiento de estas condiciones puede influir en la eficiencia fiscal de tu LLC en EE.UU.. Es fundamental recordar que, aunque tu LLC sea una entidad «pass-through» (donde los beneficios se atribuyen a sus dueños para su declaración personal), es obligatorio presentar una declaración informativa anual ante el IRS (Internal Revenue Service), la agencia tributaria de EE.UU.

Al elegir el estado de registro, es importante considerar el marco fiscal estatal. Algunos estados, como Alaska, Florida, Nevada, South Dakota, Texas, Washington y Wyoming, no aplican impuestos estatales sobre sociedades ni sobre la renta personal. Esta característica puede contribuir a la eficiencia general de tu estructura, siempre que se cumplan las normativas federales y del estado elegido. Por eso, te recomendamos que analices las ventajas de cada estado antes de elegir dónde registrar tu LLC.

Comparativa de costes de mantenimiento y privacidad (2025)

| Estado | Coste Anual (Mto.) | Privacidad | Burocracia | Ideal Para... |

|---|---|---|---|---|

| 🌵 New Mexico | $0 / año Sin reporte anual | ALTA | NULA | El Rey del Ahorro. Perfecto para empezar, servicios digitales y privacidad máxima a coste cero. |

| 🤠 Wyoming | $60 / año Reporte obligatorio | ALTA | MEDIA | El Clásico. Excelente para Ecommerce, Holding de activos y protección patrimonial. |

| 🏢 Delaware | $300 / año Franchise Tax | MEDIA | ALTA | Startups & Inversión. Solo si buscas levantar capital. Caro y complejo para un freelance. |

| 🌴 Florida | ~$138 / año Reporte anual | NULA | MEDIA | Vanidad / Físico. Tu nombre y dirección son públicos en Sunbiz. Solo si vives allí o quieres "fardar". |

Si quieres abrir una cuenta bancaria comercial para tu negocio, lo primero que debes hacer es formar una LLC (Limited Liability Company) en Estados Unidos. Los bancos te pedirán una serie de documentos que solo podrás obtener al crear la LLC.

Entre los documentos que necesitarás, se encuentran los siguientes:

Artículos de Organización: Documento que certifica la creación de la LLC y que contiene datos básicos de la empresa, como el nombre, dirección, propósito y miembros.

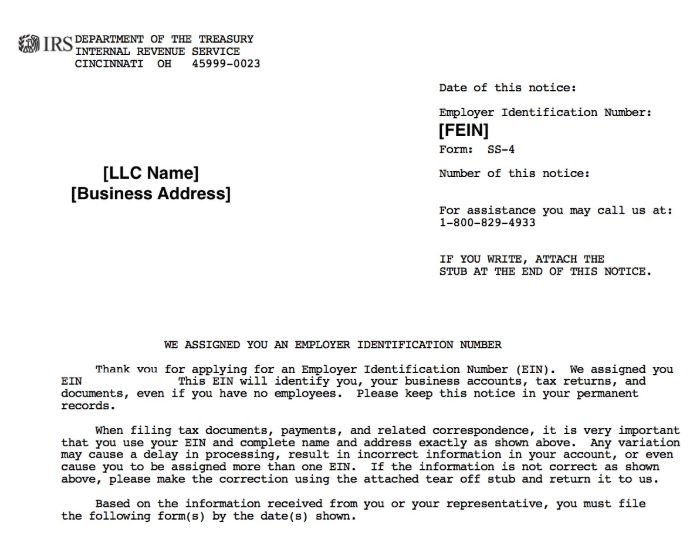

Artículos de Organización: Documento que certifica la creación de la LLC y que contiene datos básicos de la empresa, como el nombre, dirección, propósito y miembros. Número de Identificación Fiscal (EIN): Número que identifica a la LLC ante el IRS (Internal Revenue Service), equivalente al NIF/CIF en España.

Número de Identificación Fiscal (EIN): Número que identifica a la LLC ante el IRS (Internal Revenue Service), equivalente al NIF/CIF en España. Formulario SS-4: Formulario que debes presentar al IRS para solicitar el EIN. Puede enviarse por correo, fax o internet.

Formulario SS-4: Formulario que debes presentar al IRS para solicitar el EIN. Puede enviarse por correo, fax o internet.Estos documentos prueban la existencia legal de tu negocio y son imprescindibles para cumplir con los requisitos bancarios. Sin ellos, no podrás abrir una cuenta bancaria comercial para tu LLC en un neobanco.

CP 575, la esperada carta con tu número EIN

El gráfico muestra el tiempo medio de espera (en semanas) para obtener el EIN dependiendo del mes en que se solicita.

🔴 En enero y diciembre la espera puede alargarse hasta las 10 semanas.

🟡 De marzo a noviembre, el tiempo es más razonable, entre 4 y 6 semanas.

🟢 Y el mejor momento para solicitarlo es de abril a julio, con solo 3 semanas de espera.

👉 Si estás pensando en montar tu LLC y necesitas el EIN rápido, ya sabes qué meses evitar 😉

Retraso medio en la asignación del EIN para no residentes (vía Fax/Mail) según el mes de solicitud.

Si tienes una LLC (Limited Liability Company) en Estados Unidos, seguramente querrás tener una cuenta bancaria comercial que te ofrezca facilidades y ventajas para tu negocio. Pero no todos los bancos son iguales, y algunos pueden ponerte trabas o cobrarte comisiones abusivas. Por eso, te recomendamos que optes por los neobancos, bancos digitales que operan 100% online y que te ofrecen soluciones modernas y adaptadas a tus necesidades.

Entre los neobancos más destacados para las LLCs, hay tres que sobresalen: Payoneer, Mercury y Wise. Estos neobancos destacan por su compatibilidad con las necesidades transfronterizas y digitales de las LLCs.

Payoneer: Neobanco de origen americano que opera en euros (€) y dólares americanos ($). Permite abrir una cuenta multimoneda para enviar, recibir y convertir dinero en más de 50 divisas con tipo de cambio real y sin comisiones ocultas. Incluye tarjeta de débito virtual y física para pagar online en cualquier parte del mundo.

Payoneer: Neobanco de origen americano que opera en euros (€) y dólares americanos ($). Permite abrir una cuenta multimoneda para enviar, recibir y convertir dinero en más de 50 divisas con tipo de cambio real y sin comisiones ocultas. Incluye tarjeta de débito virtual y física para pagar online en cualquier parte del mundo. Mercury: Neobanco estadounidense en dólares ($) con cuenta comercial online, herramientas de facturación, contabilidad, integraciones con Stripe o Shopify y acceso a programas de financiación. Ofrece tarjeta de débito física y virtual para pagos online o en tienda. Con este enlace tendrás acceso inmediato.

Mercury: Neobanco estadounidense en dólares ($) con cuenta comercial online, herramientas de facturación, contabilidad, integraciones con Stripe o Shopify y acceso a programas de financiación. Ofrece tarjeta de débito física y virtual para pagos online o en tienda. Con este enlace tendrás acceso inmediato.

Wise: Antes TransferWise, es un neobanco europeo que opera en más de 50 divisas, incluyendo euros (€) y dólares ($). Facilita transferencias internacionales con tasas transparentes, tipo de cambio real y comisiones bajas.

Wise: Antes TransferWise, es un neobanco europeo que opera en más de 50 divisas, incluyendo euros (€) y dólares ($). Facilita transferencias internacionales con tasas transparentes, tipo de cambio real y comisiones bajas.Los neobancos cumplen con las mismas regulaciones y garantías que los bancos tradicionales. Al operar online y sin sucursales físicas, reducen costes y pueden ofrecerte mejores condiciones y servicios. Por eso, probar un neobanco puede ser el paso que tu LLC necesita para simplificar su gestión financiera.

¿Sabías que Estados Unidos se beneficia de las LLCs (Limited Liability Company) que crean los no residentes? Aunque estos emprendedores no paguen impuestos por sus negocios en EE. UU., el país recibe ingresos de otra forma. 🇺🇸

Cada año, las LLCs deben pagar unas tarifas al estado donde se registraron. Estas tarifas varían según el estado, pero suelen rondar los cientos de dólares anuales. Si sumamos las tarifas de todas las LLCs que hay en EE. UU., el resultado es una fuente sustancial de ingresos para el país. 💵

Pero no solo eso, EE. UU. también se beneficia de la información que recopila de las LLCs. Al crear una LLC, los dueños deben proporcionar datos personales y financieros clave, como el EIN (Employer Identification Number) y, en algunos casos, el ITIN (Individual Taxpayer Identification Number). Estos datos permiten a EE. UU. supervisar actividades financieras internacionales y fortalecer su inteligencia de mercado, dándole una ventaja competitiva en la economía global. 🚀

💡 Hay más de 2 millones de LLCs registradas en EE. UU. Las LLCs son muy populares entre emprendedores estadounidenses y extranjeros por su flexibilidad y protección. Cada estado tiene sus propias normas y ventajas, por lo que es clave elegir bien dónde registrarla. Por ejemplo, Delaware destaca por su legislación moderna, su corte especializada en asuntos comerciales y sus impuestos bajos.Muchos emprendedores creen que las LLCs (Limited Liability Company) en Estados Unidos no necesitan llevar una contabilidad formal. Pero esto es un mito que puede traerles problemas. Aunque las LLCs no tengan que presentar estados financieros completos, sí están obligadas a reportar cierta información contable a nivel federal.

Las entidades que solicitan esta información son:

Estos organismos requieren datos clave como: costos, ingresos, gastos, utilidades, transacciones, activos y pasivos. Todo esto se reporta en formularios específicos como el 1120, el 5472 y el BE-13.

Por eso, es fundamental llevar una contabilidad precisa y transparente para tu LLC. Evita el error de reportar incorrectamente o deducir gastos de forma inapropiada. La contabilidad debe reflejar la realidad financiera de la empresa, ya que es la base para calcular el IRPF y cualquier otro impuesto aplicable en tu país de residencia. Un manejo contable adecuado es clave para la seguridad jurídica de tu negocio.

Para evitar errores, debes saber qué gastos son deducibles y cuáles no:

Si tienes una LLC (Limited Liability Company) en Estados Unidos, debes saber que hay que incluir todos los beneficios de tu negocio en el cálculo del IRPF (Impuesto sobre la Renta de las Personas Físicas) en España. Esto incluye tanto los importes que retires como los que dejes acumulados en la empresa. Así evitarás problemas con la Agencia Tributaria y cumplirás con tus obligaciones fiscales.

La clave está en maximizar los gastos deducibles. Estos son los gastos directamente relacionados con la actividad del negocio y que sean necesarios y razonables. Al deducirlos:

Reduces la base imponible (la cantidad sobre la que se calculan los impuestos)

Reduces la base imponible (la cantidad sobre la que se calculan los impuestos) Pagas menos impuestos

Pagas menos impuestos Aumentas la rentabilidad neta

Aumentas la rentabilidad neta

Si no tienes claro qué puedes deducir y qué no, puedes cometer errores contables graves que terminen en sanciones. Por eso, es fundamental conocer bien las reglas sobre gastos deducibles, un tema que trataremos en detalle en el próximo apartado.

Si tienes una LLC (Limited Liability Company) en Estados Unidos, es crucial entender qué gastos puedes deducir de tu negocio. Solo son deducibles los gastos directamente vinculados a tu actividad empresarial y necesarios para generar ingresos.

Principios de Deducibilidad:

Gastos No Deducibles (ejemplos comunes):

Gasto Gasto | EE. UU. (criterio general) | España (IRPF autónomos) |

|---|---|---|

| Comidas de negocio | Deducible al 50% cuando sea ordinaria y necesaria | Deducible 10% (con límites y requisitos formales) |

| Vehículos afectos a la actividad | Deducción proporcional al uso empresarial acreditado | Deducible 30% si se prueban afectación y requisitos |

| Multas y sanciones |  No deducible No deducible |  No deducible No deducible |

Nota: los porcentajes y criterios están sujetos a condiciones y límites. Aporta siempre pruebas (facturas, agenda/justificación de reuniones, hojas de uso, etc.).

Riesgos del mal uso:

Deducibilidad entre jurisdicciones: las normas pueden diferir entre EE. UU. y España. A efectos de tu IRPF como residente español, la deducibilidad se rige por la normativa española, aunque en EE. UU. ciertos conceptos sean más amplios. Declara el beneficio de tu LLC en España conforme a las reglas del IRPF español y documenta los ajustes.

Recomendación práctica:

Hay gastos deducibles en EE. UU. que pueden no serlo en España (y viceversa). Por prudencia, guía tu contabilidad pensando en el IRPF español si eres residente en España, y guarda siempre soporte suficiente para cada deducción.

Si tienes una LLC (Limited Liability Company) en EE. UU., puedes deducir los gastos necesarios para la actividad del negocio… pero ojo: si eres residente fiscal en España, los beneficios de tu LLC tributan en tu IRPF español bajo el régimen de atribución de rentas, y solo podrás deducir los gastos que reconoce la ley española, aunque el IRS sea más flexible.

Idea clave: El beneficio que declaras en España no es el neto “IRS”, sino el neto tras deducir únicamente los gastos permitidos por la ley del IRPF español.

¿En qué te afecta?

¿Cómo hacerlo bien?

Documenta absolutamente todo: facturas nominativas a la LLC, contratos, justificantes de pago, emails/órdenes de trabajo.

Documenta absolutamente todo: facturas nominativas a la LLC, contratos, justificantes de pago, emails/órdenes de trabajo. Solo gastos justificados, habituales y directamente vinculados a la actividad (coherencia económica).

Solo gastos justificados, habituales y directamente vinculados a la actividad (coherencia económica). Si dudas sobre la deducibilidad en España, consulta a un fiscalista especializado antes de incluir el gasto.

Si dudas sobre la deducibilidad en España, consulta a un fiscalista especializado antes de incluir el gasto.¿Qué significa en la práctica?

Realidad incómoda

Buenas prácticas extra

Guía visual para saber qué puedes meter en la LLC según criterios IRPF España.

No, y cuidado con este mito que circula por ahí.

Algunos “vendedores de LLC” aseguran que puedes deducirte hasta 1.500 $ al mes por trabajar desde casa. La base de este error suele venir de una deducción que existe en EE. UU. llamada home office deduction, pero ni se aplica como creen, ni sirve en tu contexto.

Vamos por partes

Si usas una LLC disregarded y tributas en España, esta deducción no aplica a tu IRPF. Solo tiene sentido para quienes declaran directamente en EE. UU.

Si usas una LLC disregarded y tributas en España, esta deducción no aplica a tu IRPF. Solo tiene sentido para quienes declaran directamente en EE. UU.

Y lo más importante: si reconoces parte de tu casa como oficina de la LLC, puedes estar generando Establecimiento Permanente (EP)… y ahí sí que se complica todo.

Y lo más importante: si reconoces parte de tu casa como oficina de la LLC, puedes estar generando Establecimiento Permanente (EP)… y ahí sí que se complica todo.💡 Conclusión: Ni 1.500 $/mes en EE. UU., ni 18.000 $/año en España. Si trabajas desde casa, puedes deducir lo razonable y justificado. Punto. No confundas deducciones reales con marketing fiscal. Optimizar no es inventar.

Es fundamental llevar una contabilidad legal y transparente para tu LLC. Evita el error de incluir gastos no legítimos, ya que esto puede acarrear problemas serios con el IRS en EE. UU. y con la Agencia Tributaria en España.

🚫 Riesgos de incluir gastos no legítimos:

📌 Principios de deducibilidad correcta:

💡 Recomendación:

Cuando dos empresas relacionadas (por ejemplo, con el mismo propietario) realizan transacciones entre sí, estas se consideran operaciones vinculadas. Es fundamental que estas operaciones se realicen bajo criterios de total transparencia y legalidad para garantizar el cumplimiento normativo.

Los activos digitales como los NFTs (Non-Fungible Tokens) son una innovación en el panorama financiero. Es fundamental entender cómo se gestionan las transacciones que involucran NFTs en el contexto de tu LLC para asegurar un correcto cumplimiento fiscal y evitar riesgos.

Si quieres crear una LLC (Limited Liability Company) en Estados Unidos, te lo ponemos fácil. Nos encargamos de todo para que tengas tu empresa operativa en poco tiempo, sin papeleo ni complicaciones. Trabajamos con Nuevo México, uno de los estados más ventajosos para las LLCs.

Hoja de ruta desde el registro hasta tu primera factura.

Registro oficial en New Mexico/Wyoming. Asignación de Agente Registrado y dirección comercial.

Preparamos el Formulario SS-4 y lo tramitamos vía Fax ante el IRS para obtener tu Tax ID.

Con el EIN en mano, abrimos tu cuenta en Mercury, Wise Business o Relay Financial.

Configuración de pasarelas de pago (Stripe) y facturación. Tu empresa ya existe legalmente.

Por qué Nuevo México: Es uno de los estados más populares para LLCs gracias a su constitución sencilla, bajos costes y un marco administrativo eficiente, lo que facilita el mantenimiento de tu empresa y te permite centrarte en hacer crecer tu negocio.

Si quieres crear una LLC (Limited Liability Company) en Estados Unidos, te ofrecemos un servicio integral y económico para que tu empresa esté lista y operativa en poco tiempo. Nuestro paquete cuesta 1.750 USD al año y mantendrá este precio hasta el 31 de diciembre de 2024 para clientes antiguos.

Incluye todo lo que necesitas:

Este plan simplifica la administración y asegura que tu LLC cumpla correctamente con todas sus obligaciones fiscales y legales en Estados Unidos. Disfrutarás de ventajas como protección de responsabilidad limitada, eficiencia operativa y facilidad de gestión para tu negocio global.

No te damos solo "papeles". Te entregamos las llaves maestras para operar, abrir cuentas bancarias y cumplir con la ley.

El DNI fiscal de tu empresa. Sin esto no eres nadie en EE. UU.

La solicitud original enviada al IRS con tus datos registrales.

El certificado de nacimiento oficial de tu LLC sellado por el Estado.

El manual de instrucciones interno. Define quién es el dueño (Tú).